Belastingen en pensioen

Wanneer u pensioen ontvangt, krijgt u te maken met een andere manier van belasting betalen. Het is goed om hierbij stil te staan, zodat u weet wat u kunt verwachten.

Bent u op zoek naar informatie over de jaarlijkse belastingaangifte?

Uw netto pensioen in 2025

In 2025 blijft uw bruto pensioen gelijk. Het netto pensioen is in 2025 over het algemeen hoger dan in 2024. Maar sommige netto pensioenen vallen lager uit. Dit geldt voor u als u:

- jonger bent dan 67 jaar, én

- een bruto pensioen tussen € 715,- en € 2.030,- ontvangt, én

- PFZW de loonheffingskorting laat toepassen.

Als (een van) deze voorwaarden voor u niet gelden, blijft uw netto pensioen gelijk of wordt dus hoger.

Mijn netto pensioen is lager, hoe kan dat?

De loonheffingskorting die u via PFZW op uw pensioen laat toepassen, is helaas lager geworden. Dit komt doordat de algemene heffingskorting voor u lager is dan afgelopen jaar. Hierdoor ontvangt u netto minder pensioen. Dit is alleen zo als voor u de 3 hierboven genoemde voorwaarden gelden.

Wat is loonheffingskorting ook alweer?

Loonheffingskorting is een korting die u krijgt op de loonbelasting en premie volksverzekeringen. U betaalt dus minder belasting als u de loonheffingskorting laat toepassen.

Wilt u meer weten over de aangepaste heffingskortingen of de veranderde belastingtarieven?

Kijk dan op de site van de Belastingdienst voor meer informatie.

Andere inkomstenbelasting als u pensioen ontvangt

Als u (gedeeltelijk) stopt met werken, veranderen mogelijk uw inkomstenbelasting en premie volksverzekeringen. U heeft dan een aangepast belastingtarief en andere heffingskortingen.

Belastingtarief 2025

Geboren in 1945 of eerder

Als uw verzamelinkomen minder is dan € 40.503 geldt voor u het belastingtarief van 17,92%. Voor het inkomen boven dit bedrag geldt een tarief van 37,48%.

Geboren op of na 1-1-1946

Als uw verzamelinkomen minder is dan € 38.442 geldt voor u het belastingtarief van 17,92%. Voor het inkomen boven dit bedrag geldt een tarief van 37,48%.

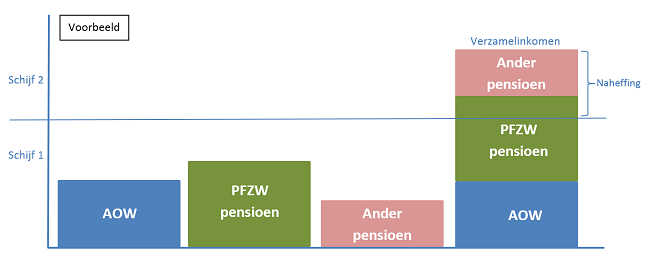

Meerdere inkomens bij elkaar zorgt voor een hoger verzamelinkomen

Als u pensioen én AOW ontvangt, krijgt u door 2 verschillende instanties uitbetaald. Dit is ook het geval als u minder bent gaan werken door deels vervroegd pensioen op te nemen, dan krijgt u uitbetaald door uw werkgever én uw pensioenuitvoerder. Ontvangt u pensioen van meerdere pensioenfondsen, dan zijn dat ook weer allemaal verschillende instanties die u betalen.

U moet meer belasting betalen bij een hoger verzamelinkomen

De meeste instanties houden automatisch rekening met de laagste belastingschijf. Maar als u al uw inkomens bij elkaar optelt, kan het zijn dat (een deel van) uw verzamelinkomen in een hogere belastingschijf valt. De Belastingdienst houdt alleen rekening met uw totale verzamelinkomen.

Voorbeeld voor uw inkomen in 2025

- U ontvangt AOW van € 15.000 bruto per jaar.

- U ontvangt een pensioen van PFZW van € 12.000 bruto per jaar.

- U ontvangt een pensioen van een ander pensioenfonds van € 13.000 bruto per jaar.

- Uw verzamelinkomen is € 40.000 bruto per jaar.

Los van elkaar zijn dit allemaal bedragen die in de 1e belastingschijf vallen en wordt dus het laagste belastingtarief berekend bij het uitbetalen. Maar, als u deze bedragen bij elkaar optelt, komt u uit op een verzamelinkomen van € 40.000 bruto per jaar. Het inkomen tot € 38.442 (als u bent geboren op of na 1-1-1946) wordt in schijf 1a belast (17,92%). Het inkomen daarboven valt in schijf 1b (37,48%), met een hoger belastingtarief dan schijf 1a. Hierdoor moet u meer belasting betalen dan er al is ingehouden door de instanties.

Let op: U heeft dan dus te weinig belasting betaald en krijgt daarom een naheffing van de Belastingdienst. Hiermee betaalt u het verschil alsnog.

Meer informatie over de verschillende schijven vindt u op de website van de Belastingdienst.

Eerder weten wat u kunt verwachten?

U kunt bij de Belastingdienst een voorlopige aanslag aanvragen. Hiermee ziet u of u belasting moet bijbetalen en kunt u dat ook meteen al doen. Op die manier wordt u niet verrast met een (groot) bedrag dat u in een keer aan de Belastingdienst moet terugbetalen. U vraagt de voorlopige aanslag aan op de website van de Belastingdienst.

Loonheffingskorting

Loonheffingskorting is een korting op uw inkomstenbelasting, waardoor u dus minder belasting hoeft te betalen. U kunt loonheffingskorting laten toepassen op een inkomstenbron. Dit kan uw AOW zijn, of uw pensioen. U kunt hierin zelf een keuze maken.

Let op: Als u loonheffingskorting op uw pensioen wilt ontvangen, is het goed te checken of deze niet op bijvoorbeeld uw AOW wordt toegepast. Zo voorkomt u dat u te veel ontvangen korting achteraf terug moet betalen aan de Belastingdienst.

Op welke inkomstenbron u de loonheffingskorting het beste kunt toepassen, hangt af van uw persoonlijke situatie en voorkeur. U kunt er bijvoorbeeld ook voor kiezen nergens loonheffingskorting toe te passen. U ontvangt dan netto een lager inkomen per maand, maar de kans op een naheffing van de Belastingdienst is dan kleiner. Er is dan ook een kans dat u juist geld van de Belastingdienst terugkrijgt.

Op de website van de Sociale Verzekeringsbank (SVB) vindt u meer informatie en hulp bij het maken van uw keuze.

Ouderenkorting

Ouderenkorting is een korting van € 2.035 op de inkomstenbelasting, waardoor u dus minder belasting hoeft te betalen. U heeft hier recht op als u de AOW-leeftijd heeft, op 31 december van het jaar waarover u belastingaangifte doet. Uw inkomen moet ook lager zijn dan € 45.308 bruto per jaar (in 2025).

Ligt uw verzamelinkomen in 2025 boven € 45.308 maar onder € 58.875? Dan ontvangt u in 2025 minder ouderenkorting en in sommige gevallen niets. Ligt uw verzamelinkomen boven € 58.875 dan ontvangt u geen ouderenkorting.

De korting wordt automatisch toegepast als u belastingaangifte doet. Lees meer over ouderenkorting op de website van de Belastingdienst.

Was deze informatie nuttig voor u?